はじめに

ウォーレン・バフェット氏率いるバークシャー・ハサウェイ社は、長年にわたり安定した成長を遂げ、多くの投資家から注目を集めています。本記事では、同社のビジネスモデルを踏まえて将来の投資資産とフリーキャッシュフローを詳細に予測し、DCF法を用いて理論株価を算出することで、今後の投資判断の参考となる情報を提供します。

バークシャー・ハサウェイ社のビジネスモデルと成長ドライバー

バークシャー・ハサウェイ社のビジネスモデルは、多角化された事業展開と長期的な視点に基づく投資が特徴です。

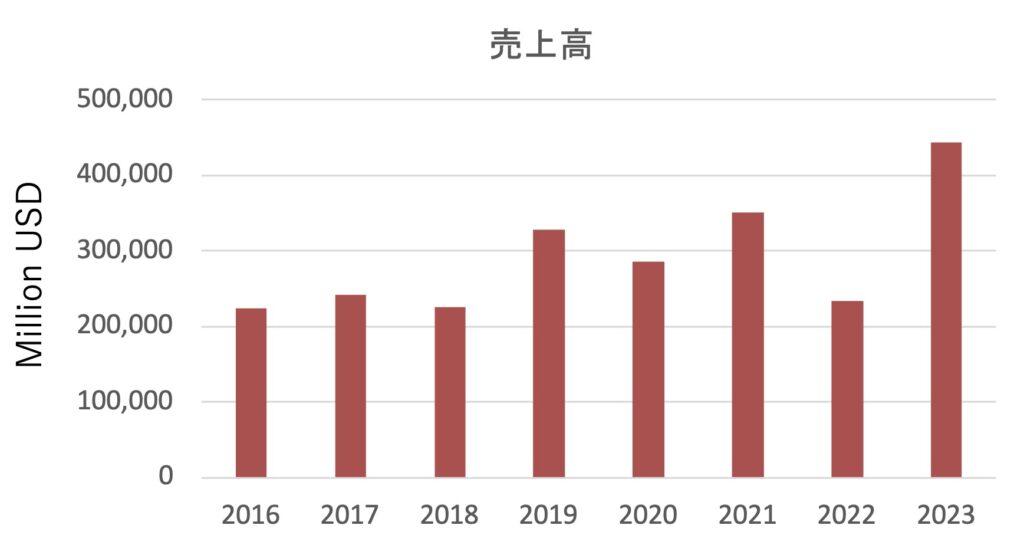

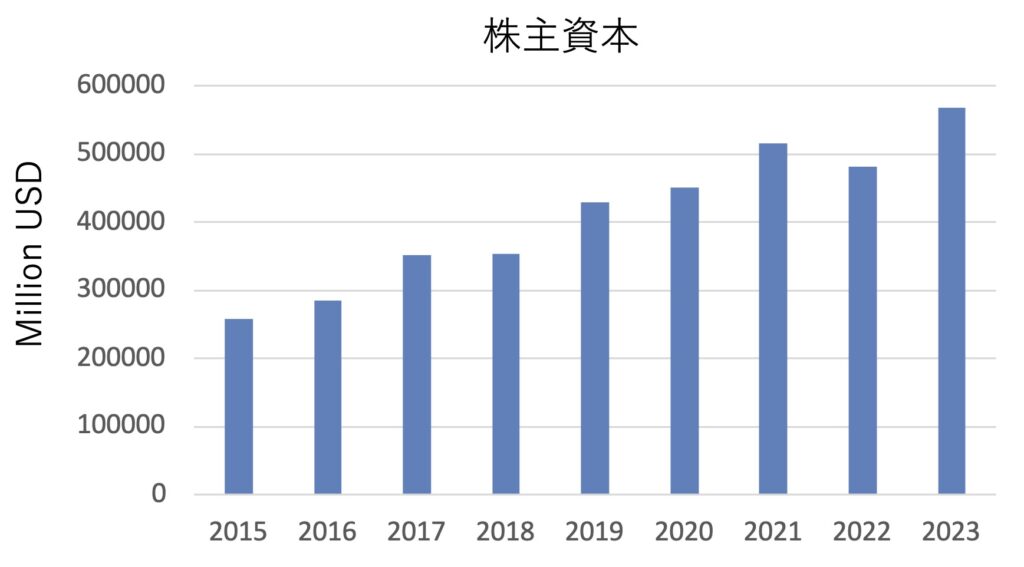

バークシャー・ハサウェイ社は過去5年間で、総売上を年率8.1%、純資産を年率7.3%の割合で、順調に成長しています。

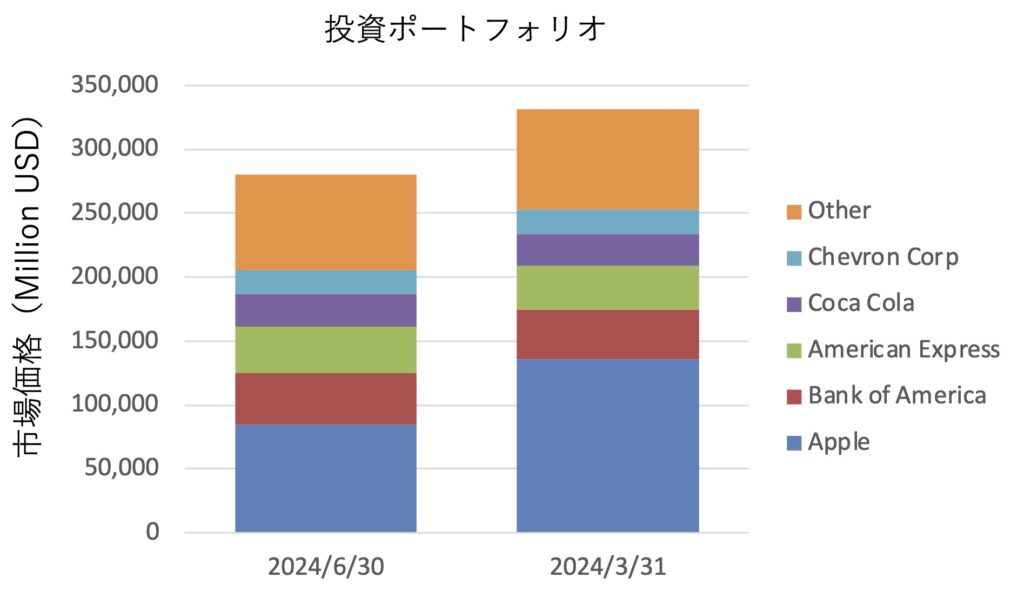

またバークシャー・ハサウェイ社は、2024年第2四半期にアップル社の株式の売却を進めたことで話題になりました。ただ依然としてアップル株が投資ポートフォリオにおける最大の比率です。また上位5社で70%以上の比率を占めており、バフェット氏の特徴である集中ポートフォリオを維持しています。

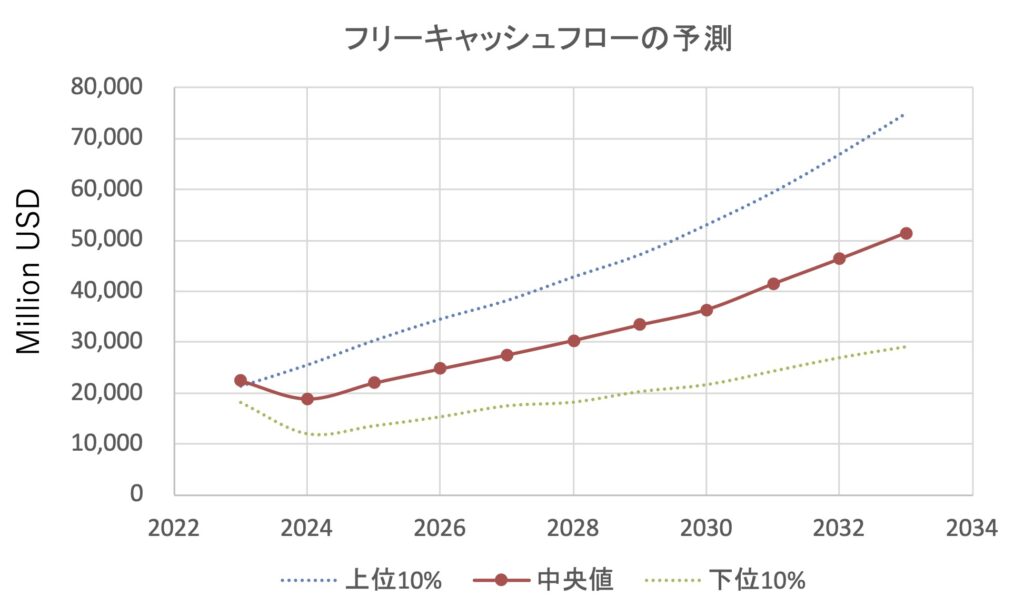

バークシャー・ハサウェイ社の将来における主な成長ドライバーに基づき、将来の業績を予測しました。

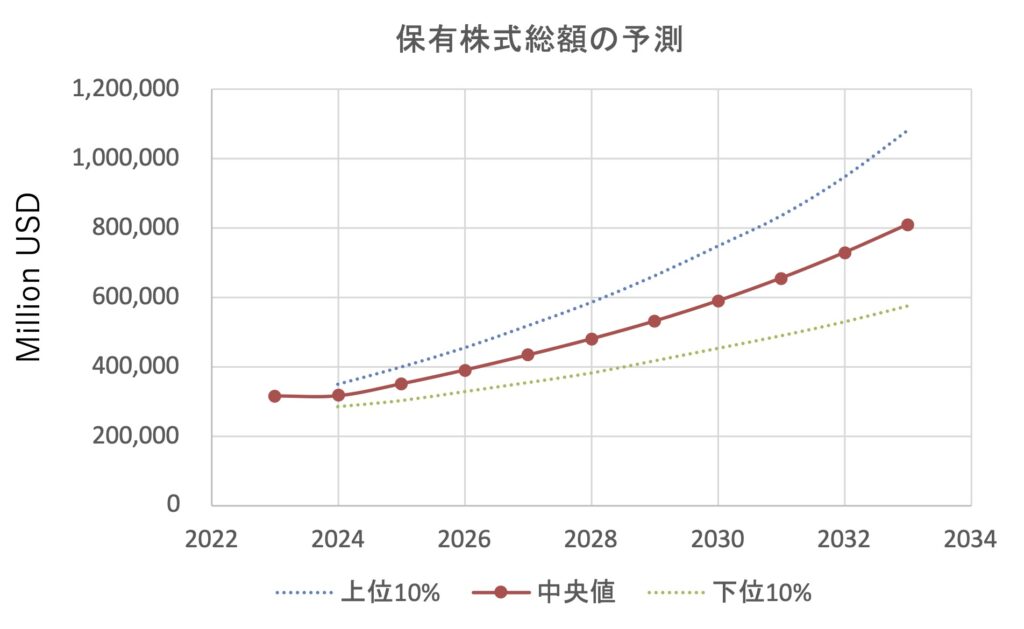

- 投資資産の増加: バフェット氏の優れた投資眼に基づき、高収益な企業への投資を継続することで、投資資産は安定的に増加すると予想されます。本分析では、年率9.8%の増加を想定しました。

- フリーキャッシュフローの増加: 各事業セグメントの成長と、投資資産からの配当収入増加により、フリーキャッシュフローは安定的に増加すると予想されます。本分析では、年率8.4%の増加を想定しました。

- M&A戦略: 魅力的な企業の買収を積極的に行い、事業規模を拡大していくことで、シナジー効果を生み出し、さらなる成長を図ることが期待されます。

DCF法による理論株価の算出

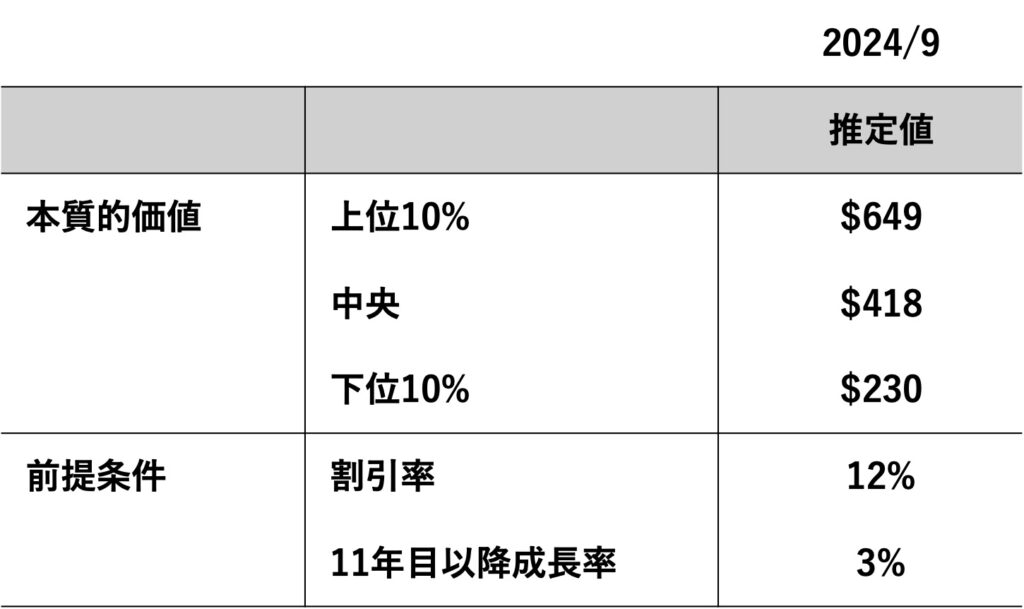

DCF法を用いて、バークシャー・ハサウェイ社の理論株価を算出します。DCF法は、企業の将来のフリーキャッシュフローを現在価値に割引くことで、企業の理論的な価値を算出する手法です。

DCF法による理論株価 = Σ(将来のフリーキャッシュフロー / (1 + 割引率)^n)

ここで、nは将来のフリーキャッシュフローが発生する年数を表します。

本分析では、様々なシナリオを想定し、複数の割引率を用いて理論株価を算出しました。その結果、理論株価の中央値は$418、上位10%の場合は$649、下位10%の場合は$230という結果となりました。

2024年9月時点での株価との比較と考察

2024年9月時点での株価は約$470であり、理論株価の中央値である$418を上回っています。このことから、現在の株価は若干割高の可能性が考えられます。

しかし、バークシャー・ハサウェイ社は、長期的な視点で安定的な成長を期待できる魅力的な企業です。そのため、現在の株価が理論株価をやや上回っているとしても、中長期的な投資対象としては依然として魅力的と言えるでしょう。

感度分析とリスク

DCF法による理論株価は、割引率や成長率といった様々な仮定に依存するため、感度分析を行うことが重要です。割引率を高く設定した場合、理論株価は低くなり、逆に割引率を低く設定した場合、理論株価は高くなります。

また、バークシャー・ハサウェイ社には、以下のリスクが考えられます。

- マクロ経済環境の変化: 金利上昇やインフレなど、マクロ経済環境の変化は、同社の業績に大きな影響を与えます。

- 競合他社の動向: 各事業セグメントにおける競合他社の動向を注視する必要があります。

- バフェット氏の後継者問題: 後継者選びは、同社の将来にとって重要な課題です。

本記事では、以下の点を詳細に分析しました。

- DCF法による理論株価の算出: 複数のシナリオを想定し、より詳細な分析を行いました。

- 感度分析: 割引率や成長率の変化が理論株価に与える影響を分析しました。

- リスクの特定: 投資に際して考慮すべきリスクを具体的に示しました。

- 今後の展望: バークシャー・ハサウェイ社の将来的な課題と展望を示しました。

この情報を参考に、より深い投資判断を行ってください。